Os formatos e materiais dos tijolos mudaram com o passar do tempo, e hoje até podem ser substituídos por paredes pré-fabricadas, mas a finalidade em ambos os casos é servir de proteção vertical para imóveis. Contudo, o uso de paredes pré-fabricadas exige um projeto técnico moderno, fabricante e mão de obra especializados, materiais e equipamentos especiais para sua instalação, ótima logística de entrega e, o mais importante, mudança da crença tradicional da população e dos atuais pedreiros de que essa nova tecnologia é mais acessível, segura, barata, rápida e mais resistente do que o processo tradicional de assentar tijolos para se obter boas paredes. Como se vê, ambas são soluções para um mesmo problema, mas com especificações distintas e que podem ser úteis em um cenário e não em outro, além de exigirem novas habilidades dos envolvidos, as quais podem não ser obtidas sem uma gradual e profunda mudança na forma de pensar e agir desses profissionais e do mercado consumidor.

Histórico do Depósito a Prazo: analisando a história do Depósito a Prazo no cooperativismo de crédito vemos que ela tem algo a ver com a lógica descrita acima do tradicional tijolo e as modernas paredes pré-fabricadas. Há alguns anos tínhamos o Depósito a Prazo como a única forma das Singulares obterem substanciais fundings (dinheiro para emprestar), e o faziam de forma decisiva, pois precisavam rapidamente obter ganhos com sua carteira de crédito edificada com recursos próprios. Vimos também que a evolução do Capital Social e das Reservas é um processo comercialmente estressante e nem sempre cresce na velocidade das demandas creditícias de uma Singular. Já o Depósito à Vista, apesar de barato (nunca gratuito), é sazonal e anticíclico quanto a sua eficácia de gerar funding, pois quanto mais se precisa dele como funding, mais os clientes o consomem. Portanto, o Depósito à Vista exige um elevadíssimo amadurecimento comercial para que possa ser considerado tecnicamente uma coerente e substancial fonte de funding.

Nesse movimento onde a carteira de crédito com recursos próprios cresceu vertiginosamente na última década, permitindo a viabilidade de muitas Singulares, observa-se em algumas dessas instituições uma redução gradual na dependência do Depósito a Prazo como fonte de funding. Isso se explica em parte pelo crescimento significativo do Capital Social e das Reservas. Nesse interim, surge para algumas Singulares que tenham Bancos em seu conglomerado, a possibilidade de agir como um correspondente bancário captando Poupança para seu banco cooperativo, visando quase sempre obter o direito de ter valores de Repasse desse banco para atender a um grupo seleto de sócios.

Mas em qualquer desses cenários, verifica-se que o Depósito a Prazo foi e ainda é um grande aliado de nosso modelo de negócio e, por isso, precisamos atentar para que não ocorra o verificado nos bancos no início da década de 1990, quando diante de um enorme excesso de liquidez oriundo de seus Depósitos a Prazo (CDB), passaram a ter campanhas enérgicas para migrar esses recursos para seus Fundos de Investimentos, os quais atendiam “bem” seus clientes, davam um interessante retorno mas não geravam funding, dispensando-os dos tradicionais “compulsórios” para reservas de contenção para saques, entre outras vantagens operacionais e fiscais. Ocorreu que seus clientes gradualmente aprenderam a aplicar em Fundos de Investimentos, zerando suas posições em Depósito a Prazo, o que tornou quase impossível para esses bancos convencer esses tradicionais doadores de recursos a voltarem a aplicar em seu Depósito a Prazo quando esse fosse de interesse do banco para alavancar de forma segura, barata e longa sua carteira de crédito com recursos próprios.

Fundo de Investimento: a nosso ver, por sorte, ainda estamos engatinhando quanto à oferta de Fundo de Investimento em nosso modelo de negócio. Eventualmente seria até importante termos ele em perfis conservadores em nossa prateleira, unicamente para atender a um ou outro investidor distinto, mas não para ser um substituto do nosso Depósito a Prazo. Contudo, o fato de um sócio investir em um Fundo de Investimento é um ponto de atenção quanto aos preceitos do Cooperativismo, já que esses recursos não serão canalizados para a região onde foram aplicados, haja vista a composição e logística por detrás da compra de papeis do Fundo e da sua administradora DTVM (Distribuidora de Título e Valores Imobiliários). Além do que, esses recursos muitas vezes são direcionados para fomentar créditos de bancos concorrentes na mesma região onde foi feita essa aplicação em nossos fundos pelos nossos sócios, algo que não aconteceria com a alocação do Depósito a Prazo (RDC) de nossas Singulares.

Premissa do investidor tradicional: ele deseja obter ganhos reais acima da inflação em aplicações seguras e não trocará de instituição por ganhar décimos a mais na taxa de rentabilidade, pois sabe que seu relacionamento global é muito mais importante do que alguns reais a mais no final do mês. Ainda mais se, para obter ganhos reais acima das aplicações seguras, tenha que optar gradualmente por produtos mais complexos que certamente terão maior exposição ao risco. Há também o fato de que terá que conviver com outra entidade financeira que hoje pode lhe parecer interessante, mas que após sua inicial experiência poderá mudar unilateralmente as regras, em especial agravando custos e alterando suas ofertas. E a tudo isso, soma-se o fato de que uma Instituição financeira não cooperativa não disponibilizará o “bônus” no rateio das Sobras aos investidores em Depósito a Prazo.

Bônus nas Sobras aos investidores em Depósito a Prazo: mesmo que particularmente nos consideremos antenados com a modernidade frente a outros investimentos concorrentes ao Depósito a Prazo, expandir essa crença a nossos tradicionais sócios investidores pode não ser algo fácil de se catequizar. Além do que, se todos os nossos sócios, ou mesmo apenas os maiores, optarem por aplicações em novos modelos que não o Depósito a Prazo, em especial aqueles como Fundos de Investimento e Poupança, por não gerarem funding para a carteira comercial da Singular, há um temor de que nosso modelo de negócio possa se tornar inviável.

Na visão de nossos sócios, as Sobras hoje consistem no último benefício racional que o modelo lhes oferta, já que não contamos mais com o diferencial do IOF e os demais ganhos como tarifas e taxas são nossas inferências, mas que para muitos dos nossos sócios pode não ser real, haja vista desconhecermos as condições que cada um deles tem (ou teria) no mercado, e por que tenderemos sempre a avaliar a concorrência pelos seus custos mais altos, e não pelos bônus dados a bons clientes, os quais também são assim por nós identificados.

Portanto, ao somarmos o “bônus” que terão na AGO em função dessa posição investida em Depósito à Prazo, teremos fáceis argumentos para convencer nossos tradicionais investidores que essa sua posição permite ganhos globais mais interessantes do que o ofertado pelo mercado, para esse mesmo nível de risco. Além de assim nos mostrarmos alinhados com os preceitos do Cooperativismo que rezam que a riqueza investida dos sócios deve servir para alavancar os demais que assim desejarem e puderem tomar esses valores em forma de crédito para fomentar a região de ação da Singular.

Ponderações sobre a Poupança no Cooperativismo de Crédito: como já descrito em artigos anteriores, por mais que a Poupança seja eventualmente colocada pelo seu saldo como item do rateio das Sobras, unicamente por ser uma prerrogativa da AGO decidir o que irá conter ou não no rateio, reforçamos que somos contrários a essa ação, pois diferente do Depósito a Prazo, os juros pagos aos nossos poupadores (sócios ou não) são custos do banco cooperativo e esses valores não geram funding para a carteira de crédito com recursos próprios da Singular. O que de fato gera para a Singular, após enviado o recurso captado em Poupança a seu detentor, que é o banco cooperativo, é um potencial direito de retorno de parte desses recursos como Repasse (e não funding da Singular) para ser alocado com taxas subsidiadas a um seleto grupo de sócios.

E aqui é relevante observar que somente para esses clientes a Singular avaliza gratuitamente esse compromisso, o que implica a todos os sócios incorrerem em riscos creditícios em caso de inadimplência por falta de liquidez de um ou de um grupo de beneficiários de Repasse. Vale observar que o ramo agropecuário, como qualquer outro, é cíclico em todos os seus aspectos, e uma parte desses Repasses não tem garantias reais.

Não devemos deixar de ponderar que é raro encontrarmos clientes que demandem Repasse aplicando em Poupança, o que seria desejável, pois assim ajudariam a si e aos demais clientes de Repasse a terem recursos futuros para financiá-los. Eles deliberadamente aplicam em Depósito a Prazo, que é algo muito mais rentável que a Poupança, e reconhecem que ainda haverá um prêmio extra de rentabilidade nas Sobras quanto ao seu rateio. Diante disso, denota-se que eles mesmos não se sujeitam a uma menor remuneração na sua liquidez como a dada pela Poupança, mas indiretamente potencializam que centenas de outros sócios percam rendimentos para gerar recursos para seus Repasses.

Reforçamos nossa crença de que nossos sócios desejam Poupar e não Poupança, o que é obtido com eficácia também pelo Depósito a Prazo, e que os clientes de Repasse que desejam essa enorme distinção só doravante a acessem se efetivamente concentrarem na Singular tudo o que for possível de fazer em uma instituição financeira. Sendo ele cooperativista, não há por que esperar atitude diferente disso.

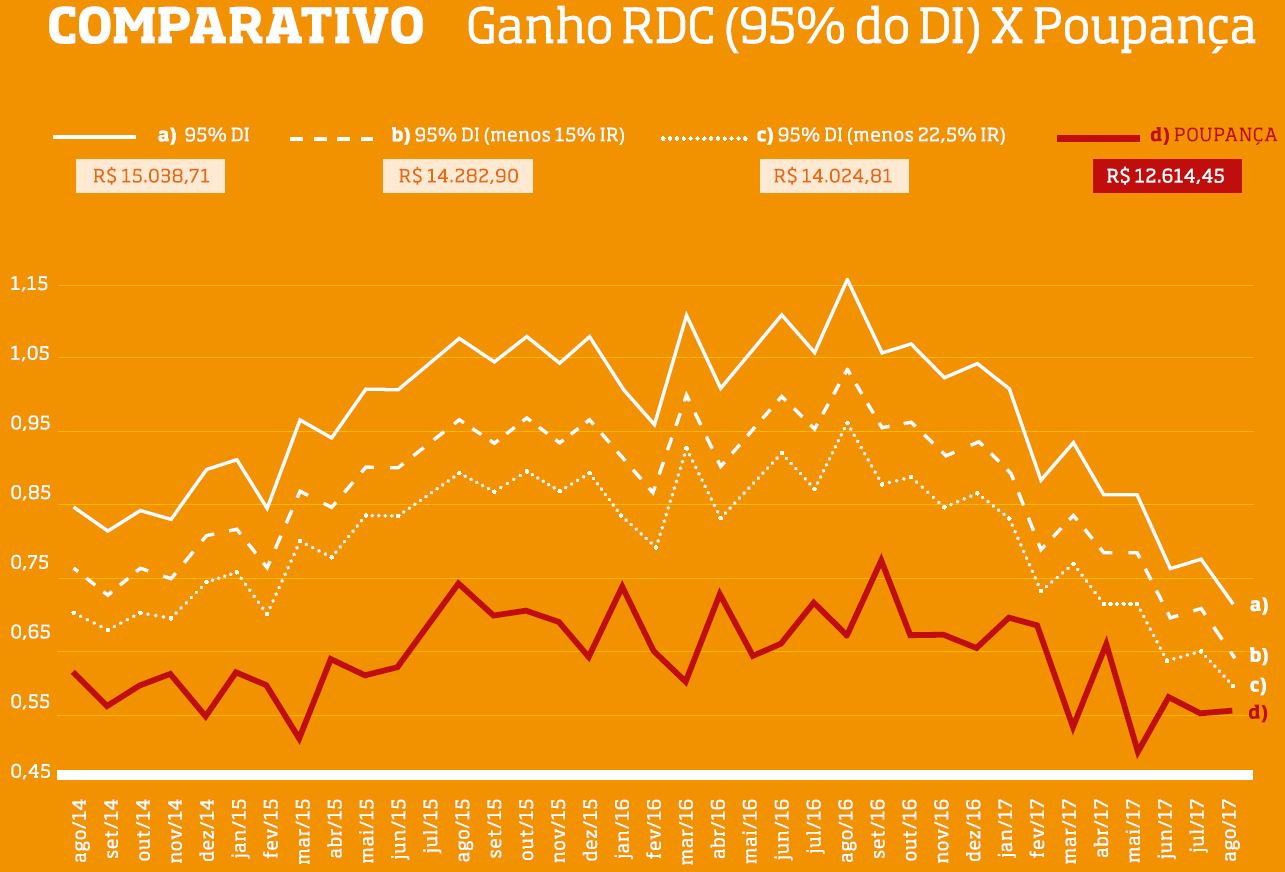

Comparativo dos ganhos nos últimos três anos do Depósito a Prazo frente à Poupança: veremos no gráfico a seguir que, sob qualquer análise, o enorme contingente de sócios que aplicaram em Poupança nos últimos três anos perderam elevados rendimentos diante de uma aplicação tradicional em Depósito a Prazo, à taxa média de 95% do DI, mesmo com Imposto de Renda de 22,5% para saques rápidos ou 15% para saques acima de 720 dias. Sem ponderar aqui que nossos poupadores perderam os “bônus” presenteados aos aplicadores em Depósito a Prazo, já que a Poupança normalmente não consta no rateio das Sobras. Ou seja, os sócios que aplicaram na Poupança nos últimos três anos perderam literalmente rendimentos e fizeram “caixa” para Repasses a um grupo seleto de sócios que não tiveram perda em investimentos, já que eles, de forma racional, fazem suas aplicações em Depósito a Prazo e não na Poupança. Fica aqui mais uma profunda reflexão quanto a qualidade da orientação financeira que dedicamos a nossos sócios.

Vamos à constatação:

Nossa missão: Pedimos atenção para que não nos esqueçamos de nossos princípios cooperativistas e dos interessantes benefícios dados à nós pelos órgãos reguladores para que possamos ser eficazes em nossos relevantes desafios, caso contrário perderemos força na argumentação de que somos um modelo de negócio diferenciado dos bancos de varejo, e naturalmente seremos equiparados a esses, o que pode não ser nada interessante.

Reflexões Finais: havendo uma gestão eficaz da carteira do Depósito a Prazo, verifica-se que ele é uma ótima solução para a Singular e para nossos sócios, portanto, desdenhá-lo, principalmente em função da busca de funding indireto de Repasse Rural, pode ser um equívoco de médio e longo prazo de difícil correção.

Como visto no artigo “Crédito vende Serviços – O terceiro dos Sete segredos das Metas Comerciais” de 10/2013, é oportuno estudarmos paredes pré-fabricadas (Repasse), mas não nos esqueçamos de que ainda por um bom tempo são os tijolos (Carteira Massificada de Crédito) que farão ótimas paredes.

Concordar é secundário. Refletir é urgente.

Ricardo Coelho – Consultoria e Treinamento com Foco no Cooperativismo de Crédito

www.ricardocoelhoconsult.com.br – 41-3569-0466 – Postado em 03/10/2017